Предимствата на борсово търгуваните фондове – ETF, са доста, включително и спрямо договорните фондове и инвестирането в една кошница от акции. ETF са един специален вид договорни фондове, т.е. колективни инвестиционни схеми, които набират средства от инвеститорите и ги инвестират по точно определен начин с цел постигане на дадена стратегия. Това каза финансистът Иван Такев в предаването "Денят на фокус“ на Радио "Фокус“.

Стратегията може да се свежда до експозиция в определен отрасъл, в определен сектор или регион, може да бъде и глобална, допълни той. "Креативността при създаването на борсово търгуваните фондове е наистина голяма и точно поради тази причина те предлагат много широки инвестиционни възможности“, обясни експертът.

В зависимост от стратегията, фондовете могат да бъдат разделени на няколко различни групи. Има фондове, които инвестират само в акции или в определен бизнес, посочи Иван Такев. "Тук обаче веднага трябва да направим уговорката, че конкретният индекс може да е секторен. Създаването на ETF върху някой от индексите автоматично предоставя експозиция към дадения сектор. ETF могат да бъдат къси, т.е. такива, на които стойността им нараства и съответно инвеститорите печелят при спад на цената на съответните акции. Могат да бъдат и ливъриджнъти, което означава, че те на практика усилват движението на съответния пазар. Т.е. ако технологичният сектор нарасне с 20 на сто за дадената година, ако този е три пъти левъриджнат, на практика ще нарасне с 60 на сто“, обясни той.

Той посочи какви са предимствата на ETF от облигации спрямо директното инвестиране в облигации. "На практика пазарът на облигации е доста капсулиран и затворен за индивидуални инвеститори, тъй като обикновено минималните обеми, които се търгуват, са от порядъка на 100 000 лева, 100 000 евро, 100 000 долара, и условията, които биха получили инвеститорите, се подобряват при нарастване на размера на сделката. Фондовете за облигации обаче дават възможност за инвестиране на много по-малки суми, т.е. с няколко хиляди лева пак може да получите експозиция към пазара на облигации, съответно към лихвените проценти. Отделно те предоставят и ликвидност, каквато на пазарите на облигации няма, тъй като те са по-капсулирани и повечето от сделките се случват на извънборсов пазар“, обясни експертът.

Борсово търгуваните фондове с по-висока ликвидност имат изключително ниски разходи за управление – от порядъка на 0,1 на сто от размера на инвестираните средства, отбеляза Иван Такев. Активно управляваните борсово търгувани фондове имат по-високи такси, но те отново не се доближават до обикновените договорни фондове. "Това е едно от основните преимущества. Второто е, че те се търгуват като акции, имат много организиран ликвиден пазар“, допълни той.

Рискът при ETF е по-нисък, тъй като те представляват диверсифицирана инвестиция. При секторните ETF диверсификация съществува, но ETF е подвластен на движенията на тези компании и тя е по-ограничена спрямо общия индекс, който покрива целия диапазон на всички индустрии и сектори, обясни Иван Такев.

ETF в България се третират по същия начин както акциите. Борсово търгувани фондове на територията на ЕС могат да се предлагат само ако са съпътствани с основен информационен документ, изработен от ETF провайдъра и представляващ обобщена информация с най-важните характеристики на фонда. "По чисто регулаторни причини голяма част от американските фондове не са достъпни за индивидуални инвеститори от ЕС по силата на Директивата за пазарите на финансови инструменти и една друга директива, която определя изискванията към основните информационни документи. Т.е. донякъде американският пазар на ETF е недостъпен за редовия инвеститор от ЕС“, обясни финансистът.

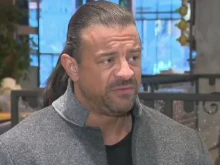

Иван Такев: Борсово търгуваните фондове ETF предлагат широки инвестиционни възможности

© Личен архив

| пон | вто | сря | чтв | пет | съб | нед |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | |

Адвокат за промените в ЗДвП: Не е ключов размерът на наказанието,...

20:37 / 21.11.2024

МВнР с важно предупреждение за пътуващите към Румъния

20:01 / 21.11.2024

Социолог: Дилемата "не бива" и "не може" блокира парламента

19:05 / 21.11.2024

Военна техника тръгва по републиканските пътища

18:30 / 21.11.2024

По искане на президента Радев: Конституционният съд образува трет...

18:05 / 21.11.2024

Бойко Борисов и Кирил Петков също са били наградени за заслуги къ...

17:33 / 21.11.2024

Актуални теми

Анкета

| Не (15359) | 41% | |

| Да, но отложено и превъртам реклами и съдържание (13856) | 37% | |

| Да, гледам по традиционен начин (8444) | 22% | |

13:08 / 12.07.2023

13:08 / 12.07.2023 915

915