Продължаващото повишаване на лихвените проценти от страна на Федералния резерв и на ЕЦБ и предприетите от БНБ увеличения на ставката на задължителните минимални резерви (ЗМР) са предпоставки за влошаване на условията за финансиране в страната през четвъртото тримесечие на 2023 г. Това се казва в прогнозата на БНБ представена в тримесечното издание "Икономически преглед“, цитирано от "Pariteni.bg".

Според експертите на банката започналото повишение на лихвените проценти по нови срочни депозити създава стимул за фирми и граждани да се насочат към депозиране на част от свободните си средства в този тип продукти поради предлаганата по-висока доходност. От гледна точка на валутната структура, както фирмите, така и домакинствата запазват предпочитанията си за спестяване в местна валута.

В сектора на домакинствата среднопретегленият лихвен процент по новите срочни депозити остава нисък на ниво от 1.02% през август 2023 г. За периода от първото повишение на основните лихвени проценти от ЕЦБ през юли 2022 г. до август 2023 г. лихвеният процент по новите срочни депозити на домакинствата се увеличи със 79 базисни точки, а за периода от влизане в сила на първото повишение на процента на ЗМР от БНБ до август увеличението е съответно с 33 базисни точки.

По-съществено нарастване на лихвените проценти по депозитите се наблюдава в сектора на нефинансовите предприятия. Общото повишение на среднопретеглениялихвен процент по нови срочни депозити на нефинансовите предприятия за периода юли 2022 г. – август 2023 г. възлезе на 211 базисни точки до 2.41%. За сравнение, нарастването на тримесечния ЮРИБОР за същия период е с 374 базисни точки до 3.78%. За периода от юни до август 2023 г. среднопретегленият лихвен процент по нови срочни депозити на нефинансовите предприятия отбелязва повишение с 52 базисни точки.

В условията на запазваща се сравнително висока инфлация при потребителските цени лихвените проценти по новите жилищни кредити за домакинствата останаха отрицателни в реално изражение и продължиха да подкрепят покупката на недвижими имоти с цел съхраняване на стойност, както и като алтернативна форма на спестявания или инвестиция, подчертават от БНБ. От страна на предлагането резултатите от Анкетата за кредитната дейност на банките показват съществено разхлабване на условията по жилищни кредити по отношение на максималния размер на кредита през второто тримесечие на годината. Това вероятно е свързано с продължаващото повишаване на цените на жилищата, въпреки отчетения на годишна база спад на броя на сключените сделки за покупко-продажба.

По отношение на обемите новоотпуснати кредити на домакинствата, както при потребителските, така и при жилищните кредити, през първите осем месеца на 2023 г. се наблюдава тенденция към плавното им повишаване спрямо достигнатите високи нива в края на 2022 г. За периода от първото повишение на основните лихвени проценти от ЕЦБ до август 2023 г. средната лихва по нови кредити на фирмите нараства с 225 базисни точки до 4.71%, а увеличението му за периода от влизане в сила на първото повишение на процента на ЗМР до август е с 15 базисни точки. Предпоставка за по-бързото повишаване на лихвените проценти по кредитите за фирми в сравнение с тези за домакинствата е фактът, че част от кредитите за предприятия са в евро и лихвените проценти по тях са обвързвани с ЮРИБОР, уточняват от банката.

По данни на БНБ общо за периода юли 2022 г. – август 2023 г. най-съществено е повишението на лихвените проценти при фирмените кредити в долари и най-малко при фирмените кредити в левове. В сектора на домакинствата лихвените проценти по новоотпуснати потребителски и жилищни кредити за периода юли 2022 г. – август 2023 г. се повишават съответно с 47 базисни точки и 8 базисни точки, а само за периода юни – август 2023 г. не отбелязват съществена промяна. Към август 2023 г. годишният процент на разходите (ГПР) по новоотпуснати жилищни кредити възлиза на 2.91%, а ГПР по новоотпуснатите потребителски кредити – 9.14%.

Съотношението "цена/наем на жилищата“, което e често използван индикатор за подцененост/надцененост на жилищата, продължи да надвишава значително (с 32.5%) дългосрочната си (историческа) средна стойност през второто тримесечие на 2023 г.

Това показва, че решенията на домакинствата за придобиване на жилище се определят от мотиви, различни от извличането на непосредствена финансова полза чрез отдаване под наем на новопридобитите имоти. Такива причини биха могли да бъдат очаквания за продължаващо покачване на цените на жилищата (и реализиране на капиталова печалба след продажба в бъдеще) или възприемане на жилищата като актив за съхранение на стойност в условия на отрицателни реални лихвени проценти по депозитите, сочи анализът на БНБ.

Според експертите същевременно оценките, направени с макроиконометричен модел на БНБ, показват значително по-слабо положително отклонение на текущите цени на жилищата в България от дългосрочното им равновесно ниво (в размер на 5.9%). Това се дължи на факта, че нарастването на доходите на домакинствата в комбинация със запазващите се отрицателни реални лихвени проценти по жилищни кредити повишава достъпността на жилищата, което в модела се отразява като увеличение на равновесната им цена.

Според конструирания от БНБ композитен конюнктурен индикатор за икономическа активност, през третото тримесечие на 2023 г. реалният БВП на страната се очаква да се повиши на верижна база с темп, сходен с този от предходното тримесечие. Това е предпоставка икономическата активност да продължи да следва тенденция към плавно забавяне на годишна база. През четвъртото тримесечие на 2023 г. и през първото тримесечие на 2024 г. реалният БВП се очаква да отчете нисък растеж на верижна база, подкрепян най-вече от вътрешното търсене, прогнозират още от БНБ.

Инфлацията

По отношение на профила на годишните темпове на изменение на икономическата активност съществува значителна несигурност, произтичаща от предстоящата на 19 октомври 2023 г. ревизия на динамичния ред от данни за БВП от НСИ. През първите осем месеца на 2023 г. годишната инфлация, измерена чрез ХИПЦ, следваше тенденция към забавяне и възлезе на 7.5% през август 2023 г. Тази динамика се определяше от поевтиняването на годишна база на енергийните продукти, както и от формирането на базов ефект спрямо високите темпове на нарастване на потребителските цени през 2022 г., главно в групата на храните.

Същевременно отчетените от началото на годината темпове на растеж на ХИПЦ на месечна база се запазиха на по-високо ниво спрямо исторически наблюдаваните стойности, като силното потребителско търсене и растежът на разходите за труд на единица продукция продължиха да оказват инфлационен натиск върху потребителските цени. Групата на храните продължи да има най-висок положителен принос за общата инфлация, следвана от услугите и промишлените стоки. Очакваме годишната инфлация да продължи да се забавя плавно през последното тримесечие на 2023 г. в съответствие с допусканията за динамиката на международните цени на суровините, но да остане на високо ниво през първото тримесечие на 2024 г. Основните фактори, които се очаква да продължат да ограничават скоростта и степента на пренасяне от страна на фирмите на спадовете на международните цени на селскостопанските суровини върху крайните потребителски цени, са прогнозираното силно частно потребление и нарастване на разходите за труд на единица продукция, пише още в анализа на БНБ.

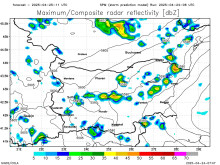

прогноза за времето

трафик информация

радио фокус на живо

10:09 / 31.10.2023

10:09 / 31.10.2023 492

492